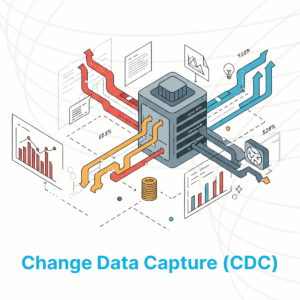

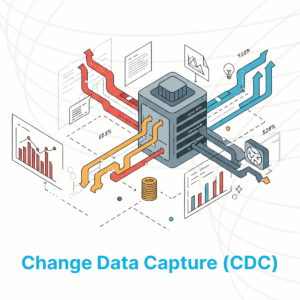

In einem zunehmend digitalisierten Finanzsektor sind präzise und aktuelle Daten nicht nur wünschenswert, sondern der Schlüssel zur Wettbewerbsfähigkeit. Banken, Finanzplattformen… Continue Reading Change Data Capture:...

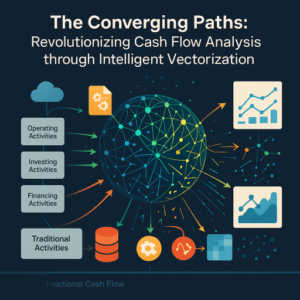

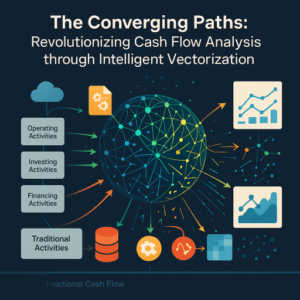

Die präzise Analyse von Finanztransaktionen ist für eine effektive Finanzplanung unerlässlich. Doch gerade die Identifizierung von regelmäßig wiederkehrenden Zahlungen, wie… Continue Reading Die Revolution der...

Künstliche Intelligenz (KI) und Machine Learning (ML) – zwei Schlüsseltechnologien, die das Potenzial haben, die Welt grundlegend zu verändern. Und… Continue Reading Künstliche Intelligenz (KI):...

In einer Ära, in der Daten die wertvollste Währung darstellen, ist es unsere Verantwortung, sicherzustellen, dass jeder Aspekt unserer Arbeit… Continue Reading Sicherheit im Zeitalter...